หลายคนอาจเคยได้ยินชื่อ “ประกันบำนาญ,” “กองทุน SSF,” และ “กองทุน RMF” แต่อาจยังไม่คุ้นเคยว่ามันต่างกันอย่างไร และทำงานอย่างไรบ้าง? วันนี้เราจะมาแนะนำเครื่องมือทั้งสามนี้แบบง่ายๆ กันครับ

ทั้งสามอย่างนี้ล้วนเป็นเครื่องมือช่วยให้เราออมเงินเพื่อเกษียณ และยังลดหย่อนภาษีได้ด้วย แต่ละตัวมีข้อดีและข้อเสียของตัวเอง ไม่มีใครดีที่สุด ทุกคนมีความต้องการที่ต่างกันไป เพราะฉะนั้นในบทความนี้ แอดจะไม่ฟันธงว่าอันไหนดีที่สุดนะ และในชีวิตจริง เราสามารถเลือกใช้เครืองมือทั้งสามตัวนี้พร้อมๆ กัน แต่โดยมีสัดส่วนที่แตกต่างกัน ขึ้นอยุ่กับโจทย์ด้านความเสี่ยง และเป้าหมายของแต่ละคน

.

แอดอยากให้เข้าใจในทุกด้าน เพื่อที่จะตัดสินใจได้ว่าอะไรที่เหมาะกับเราที่สุด การเลือกไม่ใช่เรื่องยากหากเรารู้จักและเข้าใจมันจริงๆ มาดูกันเลยครับ

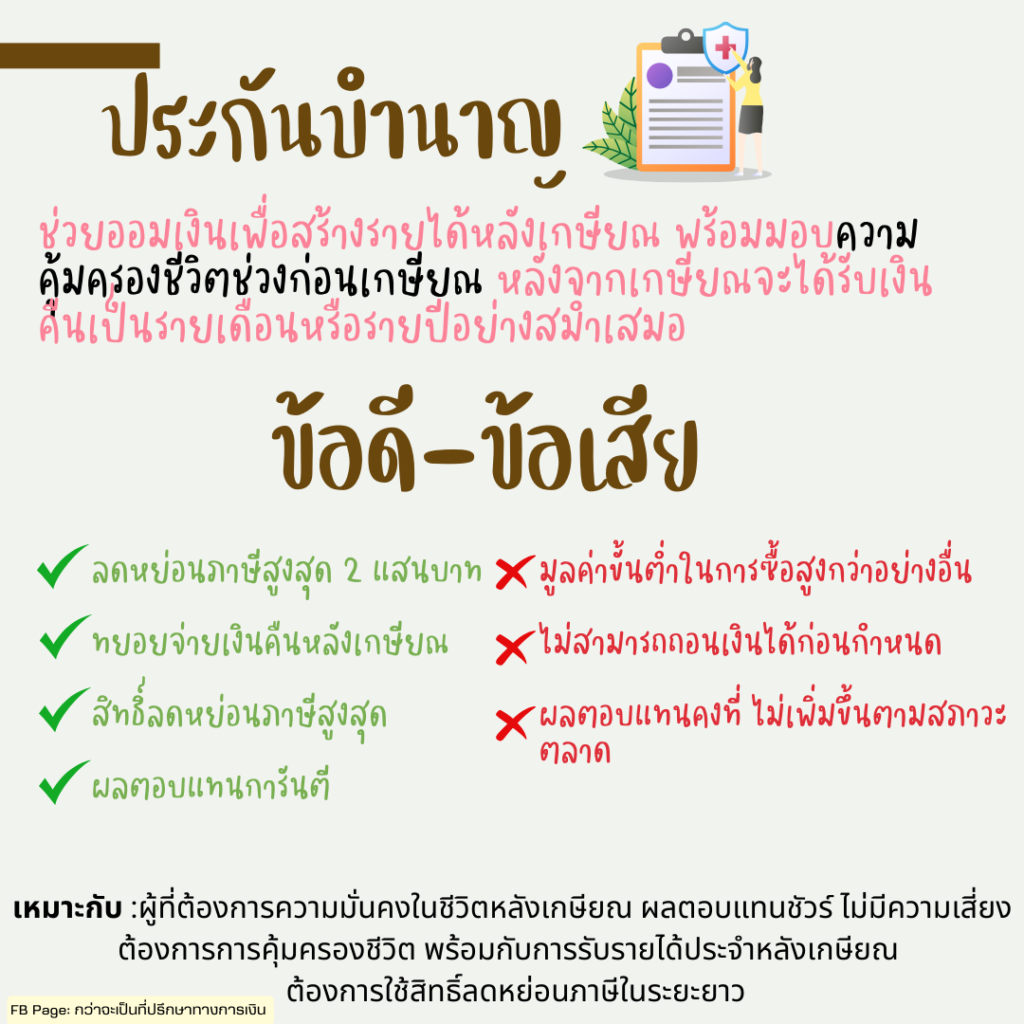

- ประกันบำนาญ

ประกันบำนาญช่วยออมเงินเพื่อสร้างรายได้หลังเกษียณ พร้อมมอบความคุ้มครองชีวิตในช่วงก่อนเกษียณ หลังจากเกษียณจะได้รับเงินคืนเป็นรายเดือนหรือรายปีอย่างสม่ำเสมอ

**ข้อดีของประกันบำนาญ:**

1. ความคุ้มครองชีวิต: ให้ความคุ้มครองชีวิตตลอดสัญญา ช่วยส่งต่อความมั่นคงให้ครอบครัวในกรณีเสียชีวิต

2. ลดหย่อนภาษีสูงสุด: สามารถใช้สิทธิ์ลดหย่อนภาษีได้สูงสุดถึง 300,000 บาท

3. ผลตอบแทนคงที่: มีการจ่ายเงินคืนเป็นประจำหลังเกษียณ ทำให้มีรายได้ที่มั่นคง

4. การันตีรายได้หลังเกษียณ: รับเงินบำนาญต่อเนื่องหลังอายุเกษียณ สร้างความมั่นคงในระยะยาว

**ข้อเสียของประกันบำนาญ:**

1. ผลตอบแทนต่ำกว่า: ผลตอบแทนจากการลงทุนต่ำกว่า SSF/RMF

2. เบี้ยประกันสูง: ต้องจ่ายเบี้ยประกันอย่างต่อเนื่องจนอายุเกษียณ

3. ความยืดหยุ่นน้อย: ไม่สามารถถอนเงินออกมาก่อนได้โดยไม่เสียสิทธิ์

**ประกันบำนาญเหมาะกับใคร:**

เหมาะสำหรับผู้ที่ต้องการความมั่นคงในชีวิตหลังเกษียณ ต้องการการคุ้มครองชีวิตพร้อมกับการรับรายได้ประจำหลังเกษียณ และต้องการใช้สิทธิ์ลดหย่อนภาษีในระยะยาว

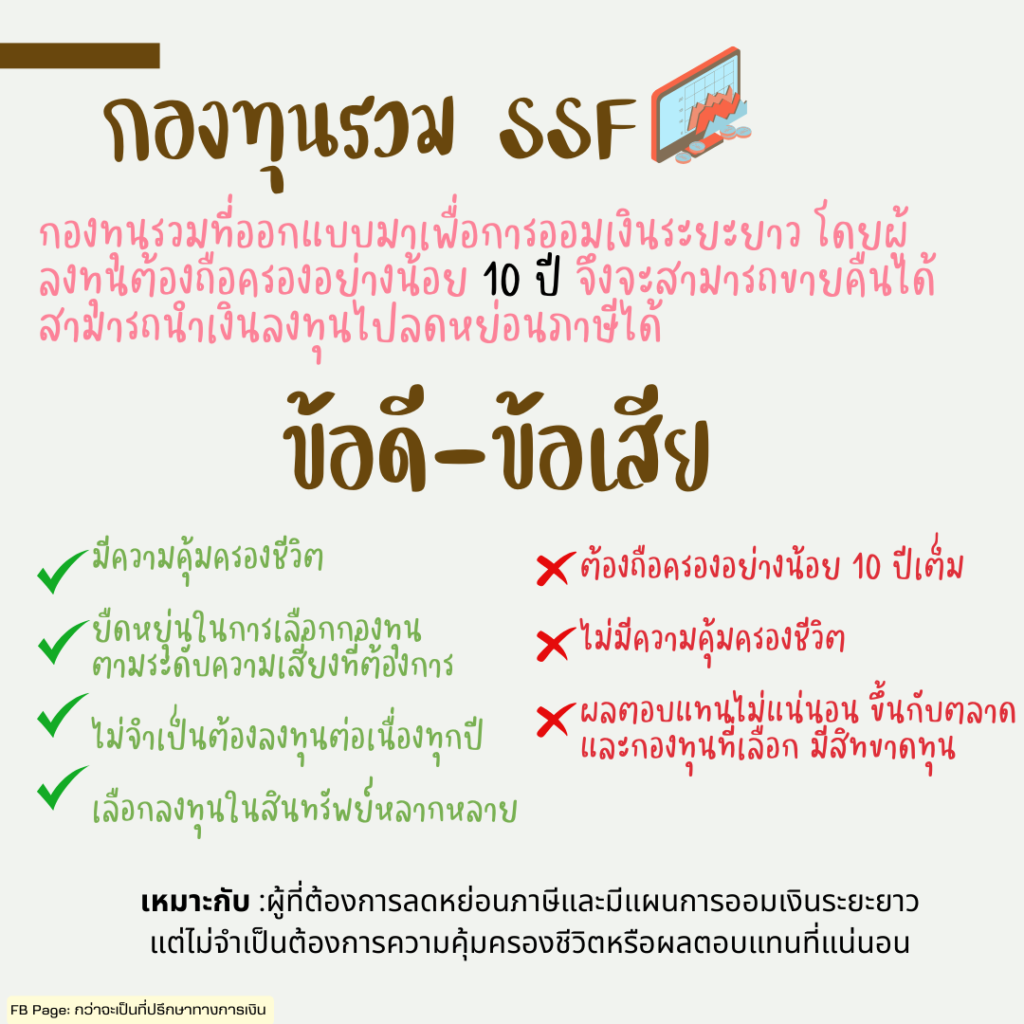

2. กองทุนรวม SSF

กองทุน SSF (Super Savings Fund) เป็นกองทุนรวมที่ออกแบบมาเพื่อการออมเงินระยะยาว โดยผู้ลงทุนต้องถือครองอย่างน้อย 10 ปีเต็มจึงจะสามารถขายคืนได้ และสามารถนำเงินลงทุนไปลดหย่อนภาษีได้สูงสุด 200,000 บาท

### ข้อดีของกองทุน SSF

1. ลดหย่อนภาษีได้สูงสุดถึง 200,000 บาท***

2. มีความยืดหยุ่นในการเลือกกองทุนตามระดับความเสี่ยงที่ต้องการ

3. ไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี

4. สามารถลงทุนในสินทรัพย์หลากหลาย เช่น หุ้น พันธบัตร กองทุนรวมอสังหาริมทรัพย์

### ข้อเสียของกองทุน SSF

1. ต้องถือครองนานอย่างน้อย 10 ปีเต็มจึงจะขายคืนได้

2. ไม่มีความคุ้มครองชีวิตหรือการประกันภัย

3. ผลตอบแทนไม่แน่นอน ขึ้นอยู่กับสภาพตลาดและกองทุนที่เลือก

### สรุป กองทุน SSF เหมาะกับใคร

กองทุน SSF เหมาะสำหรับผู้ที่ต้องการลดหย่อนภาษีและมีแผนการออมเงินระยะยาว แต่ไม่จำเป็นต้องการความคุ้มครองชีวิตหรือผลตอบแทนที่แน่นอน

***ปัจจุบันสิทธิลดหย่อนภาษีของ SSF ถูกคอนเฟิร์มให้สามารถใช้ได้ถึงปี 2567 เท่านั้น หมายความว่าหากลงทุนใน SSF ในปี 2567 จะสามารถนำไปลดหย่อนภาษีได้ แต่หลังจากนั้นอาจมีการเปลี่ยนแปลงหรือยกเลิกสิทธิ์นี้ในอนาคต ดังนั้น การเลือกลงทุนใน SSF ตอนนี้ถือว่าเป็นโอกาสที่ดีในการใช้สิทธิลดหย่อนภาษี ส่วนสิทธิ์ในปีถัดๆ ไป แอดจะมาอัพเดทอีกทีครับ

3. กองทุนรวม RMF

กองทุน RMF (Retirement Mutual Fund) เป็นกองทุนรวมที่ออกแบบมาเพื่อการออมเงินระยะยาวสำหรับวัยเกษียณ โดยผู้ลงทุนต้องถือครองจนถึงอายุ 55 ปีและลงทุนต่อเนื่องทุกปีจึงจะสามารถขายคืนได้

### ข้อดีของกองทุน RMF

1. ลดหย่อนภาษีได้สูงสุดถึง 500,000 บาท

2. มีความยืดหยุ่นในการเลือกกองทุนตามระดับความเสี่ยงที่ต้องการ

3. มีสินทรัพย์หลากหลายให้เลือกลงทุน เช่น หุ้น ตราสารหนี้ อสังหาริมทรัพย์

4. เป็นเครื่องมือที่ช่วยวางแผนการเงินสำหรับการเกษียณอายุ

### ข้อเสียของกองทุน RMF

1. ต้องถือครองจนถึงอายุ 55 ปี และลงทุนต่อเนื่องทุกปี

2. ไม่มีความคุ้มครองชีวิตหรือการประกันภัย

3. ผลตอบแทนขึ้นอยู่กับสภาพตลาดและกองทุนที่เลือก

### สรุป กองทุน RMF เหมาะกับใคร

กองทุน RMF เหมาะสำหรับผู้ที่ต้องการวางแผนการออมเพื่อการเกษียณในระยะยาว มีวินัยในการลงทุนต่อเนื่องทุกปี และต้องการสิทธิ์ลดหย่อนภาษี ในขณะที่สามารถเลือกลงทุนในสินทรัพย์ที่หลากหลายเพื่อเพิ่มโอกาสในการสร้างผลตอบแทน

Leave a Reply